>> Wall Street conclut en hausse avant une décision monétaire de la Fed

>> La Bourse de Paris confirme son rebond, en attendant la Fed

>> Les récentes tensions financières créent de "nouveaux risques" pour l'économie

|

| Le bâtiment de la Fed à Washington. |

| Photo : AFP/VNA/CVN |

L’objectif de taux des fonds fédéraux (“fed funds”), principal instrument de la politique monétaire américaine, est ainsi porté à 4,75%-5,00%. Cette décision a été prise à l’unanimité, a indiqué la Fed dans le communiqué publié à l’issue de sa réunion de deux jours de politique monétaire.

Avant sa réunion, la puissante Fed s'est trouvée face à un difficile arbitrage : continuer à relever son principal taux directeur pour juguler la forte inflation ou marquer une pause, afin d'éviter d'aggraver les difficultés des banques ?

"L'expérience de mort imminente qu'a connue le secteur bancaire au cours des deux dernières semaines devrait rendre les responsables de la Fed plus mesurés", relève Steve Englander, économiste pour Standard Chartered et ancien économiste à la Fed. L'hypothèse d'une hausse modérée, d'un quart de point de pourcentage, soit 25 points de base, l'emporte très largement parmi les acteurs du marché, selon l'évaluation de CME Group.

Les anticipations avaient fait les montagnes russes, passant en quelques jours d'une forte hausse d'un demi-point de pourcentage après des propos du président de la Fed sur l'inflation, à zéro lors du déclenchement de la crise bancaire.

Les faillites des banques régionales américaines Silicon Valley Bank (SVB), Signature Bank et Silvergate ont créé une vague d'inquiétudes. Gouvernements, banques centrales et régulateurs sont intervenus en urgence pour tenter de rétablir la confiance, meilleure arme pour éviter une contagion. Mais la banque helvétique Credit Suisse, déjà en difficulté depuis des années, en a fait les frais et a été rachetée dimanche 19 mars en urgence par sa compatriote UBS.

Les marchés boursiers en mutation

Le calme semble toutefois revenir : après deux séances de rebond en début de semaine, les Bourses européennes évoluent mercredi 22 mars autour de l'équilibre. Wall Street avait terminé dans le vert mardi, c'est même le secteur bancaire qui avait mené la hausse du marché, et la banque First Republic, sur la sellette, s'était envolée de presque 30%.

Les indices de la Bourse de New York ont prudemment débuté la séance mercredi, restant proches de l’équilibre : le Dow Jones grappillait 0,04%, le Nasdaq, à dominante technologique, cédait 0,14% et le S&P 500 0,07%.

"La pression sur les titres du secteur bancaire semble se relâcher après les actions des régulateurs pour restaurer la confiance", a commenté Rubeela Farooqi, cheffe économiste pour HFE, qui n'écarte toutefois pas le risque de "crainte de nouvelles faillites et d'un risque de contagion".

La Fed a prêté environ 164 milliards d’USD aux banques américaines en quelques jours afin que tous les clients qui souhaitaient retirer leur argent puissent le faire, ainsi que 142,8 milliards aux deux entités créées par les régulateurs américains pour succéder à SVB et à Signature Bank.

À rebours de la lutte contre l'inflation que mène la Fed, ces prêts ont fait grimper de 297 milliards d’USD son bilan, qu'elle s'efforçait pourtant de réduire depuis juin. La réunion du comité de politique monétaire de la Fed (FOMC) a débuté mardi matin 21 mars et a repris mercredi 22 mars "à 09h00 (13h00 GMT) comme prévu", a indiqué un porte-parole de la banque centrale.

|

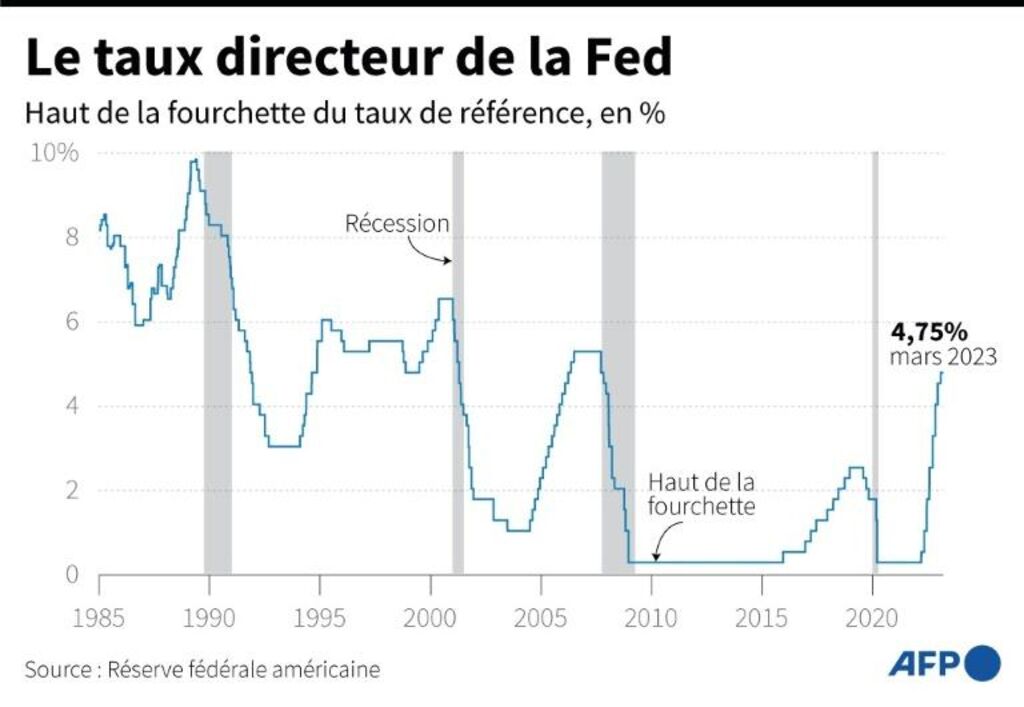

| Évolution du taux directeur de la Réserve fédérale américaine. |

| Photo : AFP/VNA/CVN |

Le président de l'institution Jerome Powell "reconnaîtra les risques sur le secteur bancaire mais soutiendra que la menace est contenue", anticipe Ian Shepherdson, chef économiste pour Pantheon Macreconomics.

Comme la BCE

Pour lui cependant, "toute hausse des taux aujourd'hui serait une erreur" car "la Fed a fait assez pour ramener l'inflation à la cible et nous ne pouvons pas être sûrs que les menaces contre le système bancaire sont passées".

D'autant plus que la chute de ces banques a été poussée par les relèvements des taux de la Fed, qui ont grimpé à un rythme inédit depuis le début des années 1980, lors de l'épisode de très forte inflation qu'avaient alors connu les États-Unis. Compris entre 0 et 0,25% il y a encore un an, les taux se trouvent désormais entre 4,50 et 4,75%.

La Fed doit également mettre à jour ses prévisions économiques et ses responsables dire jusqu'à quel niveau ils jugent opportun de faire grimper les taux. La banque centrale américaine est d'autant plus sous pression que son homologue européenne, la BCE, a relevé jeudi ses taux de 0,50 point de pourcentage, en assurant qu'elle ne ferait pas de compromis entre stabilité des prix et stabilité financière.

Sa présidente Christine Lagarde a réitéré mercredi 22 mars que les gardiens de l'euro avaient encore "du chemin à faire" pour combattre l'inflation, tout en mettant en garde que les tensions financières "créent de nouveaux risques" pour l'économie. Au Royaume-Uni, l'inflation a rebondi en février à 10,4% sur un an, tirée par une nouvelle accélération des prix alimentaires.

AFP/VNA/CVN